今年も年末調整の時期が近づいてきました。令和2年分の年末調整では税制改正に伴う申告書の追加や、実務での所得要件等の確認事項が増えています。ここでは、源泉徴収事務から年末調整までの流れと変更点を解説していきます。

源泉徴収事務とその流れ

個人事業所や会社にお勤めの方は毎月の給料から所得税を源泉徴収されています。その源泉徴収税額の判定基礎となる申告書が「給与所得者の扶養控除等(異動)申告書(以下、扶養控除等申告書)」です。

したがって、毎年最初に給与の支払いを受ける日の前日まで(異動があった場合には異動日後最初に給与の支払いを受ける日の前日まで)に「主たる給与の支払先」へ提出する必要があります。

例)毎月末締め給料で翌月10日支払の場合

上記の例の場合は、令和3年1月9日までに令和3年分の扶養控除等申告書を勤務先へ提出します。

実務上は、翌年の源泉徴収事務の判定基礎とするため年末調整の際に、令和3年分の扶養控除等申告書を記載してもらい勤務先が受理します。

令和2年分の年末調整を中心とした源泉徴収事務の流れは以下のとおりです。

令和2年分の年末調整で提出する申告書

各年の源泉徴収事務は年末調整で完了します。令和2年分の年末調整で事業主や会社が受理すべき申告書は下表をご確認ください。

| 区分 | 申告書 | 控除(※1) | 備考 |

|---|---|---|---|

| ➀ | 令和2年分 給与所得者の扶養控除等(異動)申告書 | 扶養控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除 | 令和3年分の申告書に内容変更あり |

| ➁ | 令和2年分 給与所得者の基礎控除申告書 | 基礎控除 | 令和元年までの配偶者控除申告書に追加され一表となる |

| 令和2年分 給与所得者の配偶者控除申告書 | 配偶者控除、配偶者特別控除 | ||

| 令和2年分 所得金額調整控除申告書 | 所得金額調整控除 | ||

| ➂ | 令和2年分 給与所得者の保険料控除申告書 | 生命保険料控除、地震保険料控除、社会保険料控除(申告分)、小規模企業共済等掛金控除(申告分) | 変更なし |

| ➃ | 令和2年分 給与所得者の(特定増改築等)住宅借入金等特別控除申告書 | (特定増改築等)住宅借入金等特別控除 | ローン控除該当者のみ |

※1これらの申告書の控除欄に記載されている各控除は、確定申告を行う場合を除き、申告書の提出により年末調整で控除額が確定します。

上記の表の申告書(①と②)のうち、税制改正の対象となった申告書を解説していきます。

税制改正の詳細は以下のリンクから確認できます。

令和2年分 給与所得者の扶養控除等(異動)申告書

原則、継続勤務者分は令和2年の最初に給与の支払いを受ける日の前日までに受理しています。

この申告書は「異動」という言葉があるように異動申告書としても機能しています。

したがって、年末調整の際にはすでに受理している令和2年分の扶養控除等申告書について異動申告が行われているか以下の確認が必要です。

- 本年の中途で、控除対象扶養親族であった人の就職、結婚などにより控除対象扶養親族の数が減少したこと。

- 本年の中途で、本人が障害者、寡婦、ひとり親又は勤労学生に該当することとなったこと。

- 本年の中途で、同一生計配偶者や扶養親族が障害者に該当することとなったこと。

なお、「ひとり親控除」については令和2年度税制改正により年末調整により適用又は不適用となった場合、異動申告が必要となります。

※具体的には令和2年分の扶養控除等申告書の(C)欄(寡婦・特別の寡婦・寡夫)のうち税制改正で「特別の寡婦」と「寡夫」が「ひとり親」に集約されているため、年末調整で「ひとり親」に該当する方は、それぞれ該当していた文言を「ひとり親」へ追記、訂正することになります。また、該当しなくなった方は二重線で削除します。

※改正後の「ひとり親控除」と「寡婦」は事実婚関係がある場合は適用できません。この判断は住民票の続柄に「夫(未届)」や「妻(未届)」の記載によります。

令和2年分 給与所得者の基礎控除・配偶者控除・所得金額調整控除申告書

これらの申告書は一枚の申告書に纏められています。所得要件など実務上確認すべき事項が増えました。

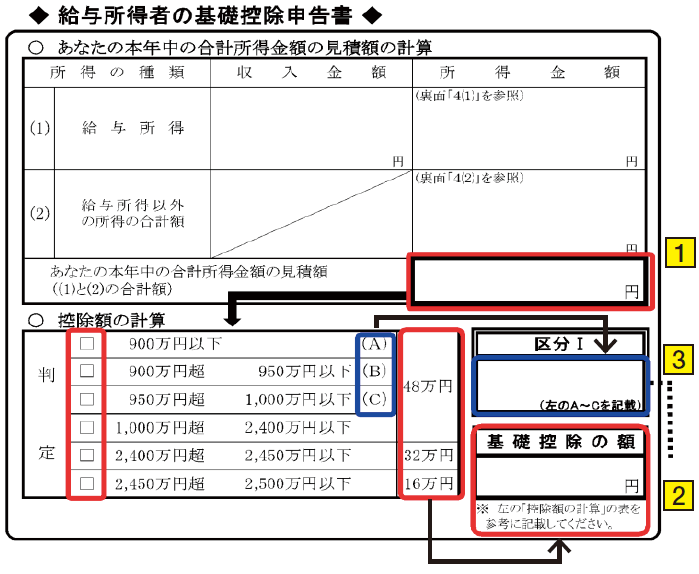

基礎控除申告書は所得者の合計所得金額が2,500万円以下である場合に、その所得者本人の所得金額の合計額から48万円を限度として、所得者の合計所得金額に応じた金額を控除するものですから、年末調整の対象となる給与所得者は「令和2年分 給与所得者の基礎控除・配偶者控除・所得調整控除申告書」を提出する必要があります。

合計所得金額の計算が必要となるため、給与収入金額から所得金額を求めます。具体的には、合計所得金額は申告書裏面の表(4 合計所得金額の記載についてのご注意)を参照して記載していきます。

また、概算となりがちですが、「給与所得以外の所得の合計額」欄は、源泉分離課税及び確定申告しないことを選択した所得以外の所得の記載が必要です。

「給与所得以外の所得の合計額」の詳細(国税庁:(参考)給与以外の所得の種類等)

留意点は、所得が1,000万円以下の場合に((A)(B)(C))を「区分Ⅰ」に記載するようになっていますが、配偶者控除を適用しない場合は「区分Ⅰ」への記載は不要です。

所得金額調整控除申告書は、給与等の収入金額が850万円超のときに以下の要件に該当する場合は、給与の収入金額(その給与の収入金額が1,000万円を超える場合には、1,000万円)から850万円を控除した金額の100分の10に相当する金額を給与所得の金額から控除する制度です。

- 本人が特別障害者である

- 同一生計配偶者が特別障害者である

- 扶養親族が特別障害者である

- 扶養親族が年齢23歳未満である

上記要件欄のチェックに複数該当する場合は、申告書該当欄のいずれか1つにチェックを付ければ良いことになっています。

年末調整では申告書の記載に基づき会社が判断して実施していきますが、所得者に後日是正がないよう本人の正確な記載を周知していきたいところです。